Por Ruben J. Ullúa – Analista de Mercado – Especial para Agroeducación

Hacia comienzos de la última semana, el precio de la soja Chicago ha logrado alcanzar niveles mínimos de 791.25 centavos, siendo este el valor más bajo del commodity de los últimos once años.

Si bien es cierto que hacia el transcurso de la semana hemos visto una recuperación parcial de la baja, el contexto es preocupante para el segmento productor principalmente, y de allí surge la necesidad de contar no sólo con funtamentals que permitan clarificar la situación actual, sino también conocer cuál es la condición técnica que presenta la oleaginosa (desde el análisis técnico), a modo de poder vislumbrar un escenario de probabilidad hacia las próximas semanas e incluso los próximos meses.

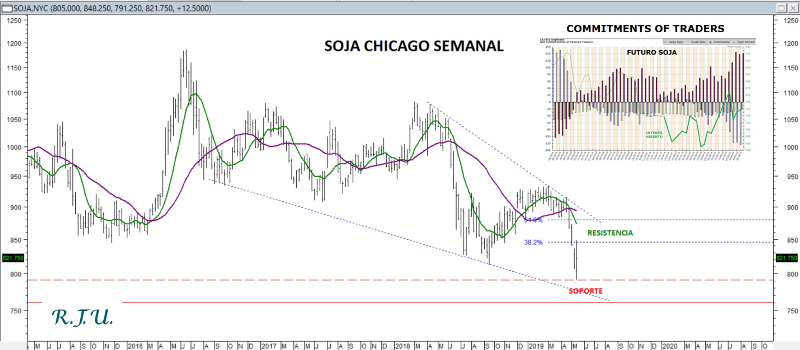

En este sentido, queremos compartir con el lector la siguiente gráfica continua del precio de la soja Chicago, que por un lado nos muestra la secuencia de caída que viene desarrollando el commodity en los últimos años, en este caso desde los máximos del año 2016, bajo la formación de triángulo diagonal o cuña, y que por otro lado nos advierte por medio del índice COT (Commitments of Traders) el alto nivel de exposición vendida que trae el segmento especulativo en estas instancias.

Por cierto, sin ánimo de ingresar en tecnicismos, ya que posiblemente muchos de los lectores no se encuentren empapados de estos conceptos, lo que nos advierte la gráfica es sobre la posibilidad que esta caída en desarrollo para la oleaginosa puedan estar próxima de alcanzar un piso, la cual al menos cerraría todo el ciclo de debilidad del commodity desde el año 2016.

Si esta lectura es correcta, lo que debemos esperar hacia las próximas semanas es que la debilidad del precio de la oleaginosa encuentra sostén claro en torno a la zona de mínimo alcanzada de 800-760 centavos, para finalmente desde aquí los precios puedan revertir al alza y habilitar un movimiento de recuperación mayor a la baja previa.

Sugerimos al lectora centrar la atención en las próximas semanas al escollos de 850-880 centavos, ya que ante recuperaciones inmediatas del precio que terminen por superar esta resistencia, podremos considerar que piso buscado para la baja del commodity ha sido conseguido y que el proceso de recuperación mayor favorecido finalmente ha quedado habilitado hacia los próximos meses.

En lo que respecta al gráfico menor de barras que figura con el nombre de índice COT (Commitments of Traders), éste nos advierte que el negativismo para con el commodity se ha elevado de manera importante en el segmento especulativo (barras celestes) y ello ha colocado a dicho segmento con una posición neta vendedora que actualmente es la más alta a todo el bear market sufrido por la oleaginosa desde el año 2012. Lo interesante de esta situación es que si el commodity consolida el proceso de recuperación de la última semana hacia adelante, este accionar obligará a muchos fondos especulativos a salir a tomar cobertura de estas posiciones netas vendidas y dicha cobertura ejercerá presión alcista en los precios, idealmente buscando atacar y superar el escollo antes sugerido de 850-880 centavos, fortaleciendo nuestras expectativas de piso e inicio de alza mayor para el precio de la oleaginosa hacia las próximas semanas; ello sería con proyección en los 1000-1050 centavos e instancias superiores incluso.

En relación a lo propuesto, desde la toma de decisión, si bien aún no podemos dar por validado al mínimo de la última semana en 791.25 centavos como un piso de importancia para la baja de la soja, sí creemos que el commodity estaría en cercanía de marcar su punto de inflexión.

En este sentido, sugerimos ser pacientes por parte del segmento productor y saber que aquellos que no tengan necesidad de liquidar mercadería en lo inmediato, puedan permanecer expectantes de que el piso de la baja sea conseguido en instancias sugeridas y un proceso de recuperación mayor en el precio pueda quedar habilitado hacia los próximos meses.

En tanto, que aquellos productores que tengan la necesidad de vender, entonces creemos que tras la fijación de precio podrían evaluar tomar posición de calls por la posición fijada y de esa forma quedar abiertos a las expectativas que la recuperación mayor favorecida finalmente pueda materializarse hacia los próximos meses. Veremos…

Ruben J. Ullúa – Analista de Mercado| Docente de Agroeducacion